「将来のお金、漠然と不安じゃないですか?『年金はもらえるの?』『給料は上がらないのに物価だけ上がる…』。今日は、そんな悩みを抱える20代・30代のあなたへ、解決策となる『地図』をお渡しします。」

こんにちは!管理人のぷらねです。

突然ですが、あなたは「今のままの生活で、老後は安心だ」と胸を張って言えますか? おそらく、多くの人が「No」と答えるはずです。

私たち20代・30代を取り巻く環境は、親世代とは全く違います。 「終身雇用は崩壊」「社会保険料の上昇」「歴史的な円安とインフレ」…。政治経済のニュースを見れば、ただ銀行に預けているだけでは資産が目減りしていくことは明らかです。

この記事でわかること

- なぜ今、国が「貯蓄から投資へ」と急かしているのか?

- 投資初心者が絶対に守るべき「3つのステップ」

- まず最初に取り組むべき具体的なアクション

この記事では、難しい専門用語は使いません。 政治経済の仕組みを理解した上で、「どのように資産を守り、増やしていくか」のロードマップを解説します。 このステップ通りに進めば、貯金ゼロからでも着実に資産1000万円への道が開けます。

さあ、一緒に将来への一歩を踏み出しましょう!

なぜ今、若者に投資が必要なのか?

まずは、なぜ国がこれほどまでに「貯蓄から投資へ」とスローガンを掲げているのか、その背景にある「不都合な真実」を知る必要があります。 理由は大きく分けて2つあります。

- 少子高齢化と年金問題のリアル

- 「貯金だけ」がリスクになるインフレの正体

順に1つずつ説明していきますね。

少子高齢化と年金問題のリアル

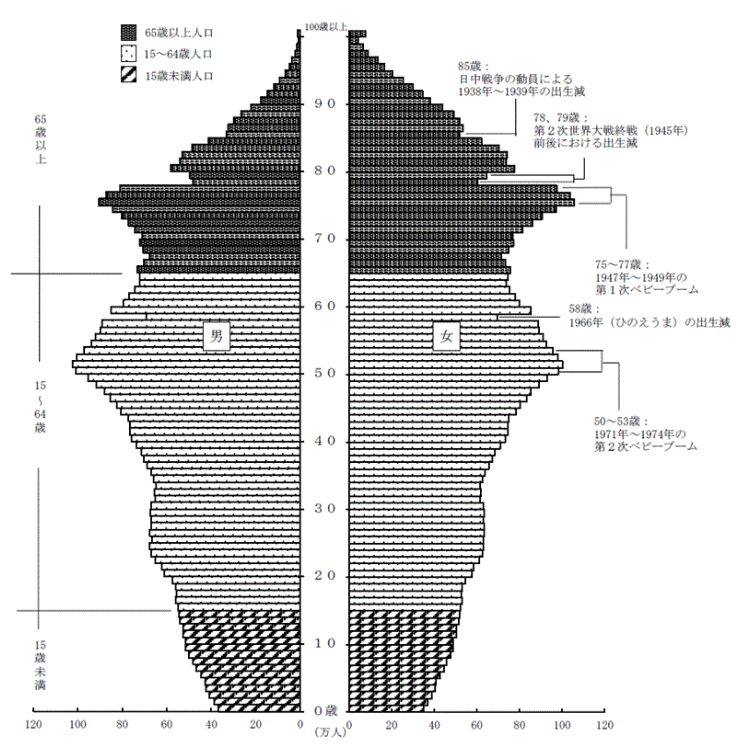

一つ目は、日本の構造的な問題である「少子高齢化」です。

昔の日本(高度経済成長期)は、大勢の現役世代で少数の高齢者を支える「胴上げ型」でした。しかし、これからは一人の若者が一人の高齢者を支える「肩車型」の社会になります。

出典:総務省統計局ホームページhttps://www.stat.go.jp/data/jinsui/2024np/index.html

これは何を意味するかというと、「公的年金だけで豊かな老後を送ることは、物理的に不可能になる」ということです。 「年金がもらえない」わけではありませんが、「年金だけで暮らす」というモデルは崩壊しています。だからこそ、国は「自分の身は自分で守ってね(=NISA)」という制度を用意したのです。

「貯金だけ」がリスクになるインフレの正体

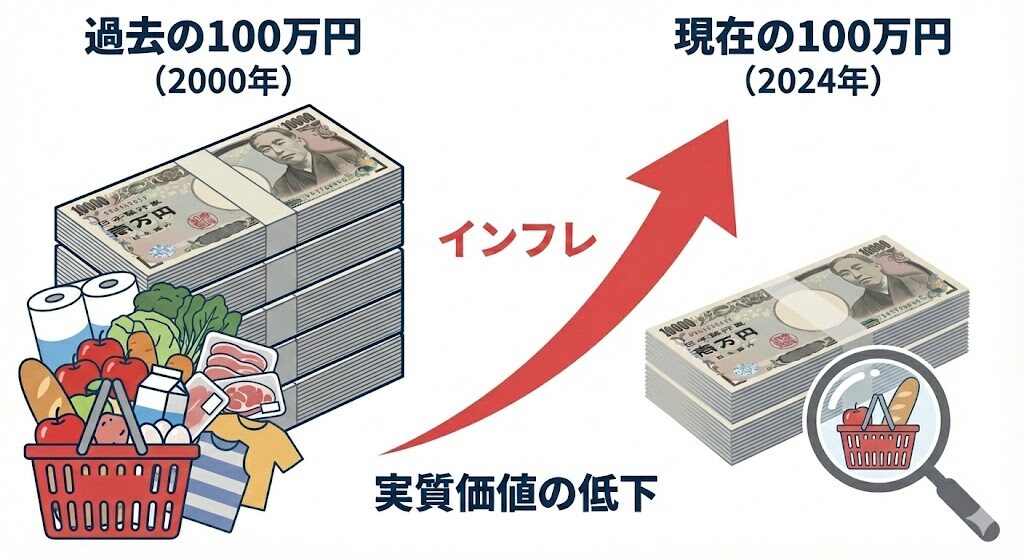

二つ目は、「インフレ(物価上昇)」です。 「投資は怖いから貯金だけしている」という人は多いですが、今の時代、実は「貯金こそが資産を減らすリスク」になっています。

例えば、インフレ率が2%続くと、今日100万円で買えていた車が、来年には102万円になります。 銀行に預けていても金利はほぼ0%ですから、あなたの100万円は数字上は減っていなくても、「買えるモノの量(価値)」は確実に減っているのです。

この「見えない損失」から資産を守る唯一の方法が、インフレに合わせて価値が上がる「株式」などを持つこと(=投資)なのです。

資産形成の基本!3つのステップを理解しよう

資産形成には、絶対に守るべき「順番」があります。 多くの人が、いきなり投資を始めようとして失敗します。そうではなく、「守る→増やす→稼ぐ」の順で進めるのが鉄則です。

ステップ1:守る力(固定費削減と生活防衛資金)

まず最初にやるべきは、投資の元手となる「種銭(たねせん)」を作ることです。 ここで重要なのは、食費を切り詰めるような辛い節約ではありません。「固定費」の見直しです。

なぜなら、昨今の日本では社会保険料や税金の負担が増え続け、手取り給与が実質的に減っているからです。 コントロールできない税金に嘆く前に、自分でコントロールできる「スマホ代」「保険料」「サブスク代」を徹底的に削りましょう。

- 大手キャリアから格安SIMへ(月5,000円削減)

- 不要な医療保険の解約(月3,000円削減)

- 使っていない動画サービスの解約(月1,000円削減)

これだけで、毎月約1万円の「投資資金」が生まれます。これが最強の第一歩です。

ステップ2:増やす力(新NISAとインデックス投資)

種銭ができたら、いよいよ「新NISA」の出番です。 ここで選ぶべき投資先は、一攫千金を狙う個別株や暗号資産ではありません。「全世界株式(オール・カントリー)」や「S&P500(米国株)」へのインデックス投資です。

政治経済の視点で見れば、日本の成長率は停滞していますが、世界経済全体で見れば人口は増え続け、成長を続けています。 この「世界の成長」に乗っかるのが、最も堅実な投資スタイルです。

毎月作った1万円を、年利5%で20年間運用すれば、約410万円になります。銀行に預けておくのとは雲泥の差です。

ステップ3:稼ぐ力(副業と自己投資)

節約と投資の仕組みができたら、最後は入金力を高めるための「副業」や「自己投資」です。

終身雇用が崩壊した今、会社からの給料だけに依存するのはリスクが高いです。 本業以外で月3万円でも稼げるスキル(ブログ、動画編集、ポイ活など)があれば、それを全額投資に回すことで、資産1000万円への到達スピードは劇的に早まります。

「会社という船にしがみつくのではなく、自分で泳ぐ力をつける」 これこそが、令和の時代を生き抜くための最強の資産形成術なのです。

【まとめ】まずはここから始めよう!

- スマホのプランとサブスク契約を確認する。

- 浮いたお金を入れるための「証券口座」を開設する。

- 小さくても良いので副業に挑戦してみる。

「【注意】資産形成のスピードを遅らせる3つの落とし穴」

資産形成の初心者の方がやってしまう、3つの落とし穴をまとめてみました。

先ほどのステップ1,ステップ2が解決策なので確認してみてください!

| 失敗パターン | なぜ落とし穴なのか | 解決策(Stepへの誘導) |

| ① 準備不足の投資(固定費の放置) | 毎月1万円ずつスマホ代を払いながら、投資で年利5%を目指すのは効率が悪い。 | → ステップ1:守る力(固定費削減)を徹底する。 |

| ② 短期売買への依存 | 「儲かっている人の話」に惑わされて、生活防衛資金までギャンブル的な取引に使う。 | → ステップ2:新NISAで長期積立を継続する。 |

| ③ 複雑な商品への手出し | 銀行や保険屋に勧められるまま、高手数料な複雑な金融商品に手を出してしまう。 | → シンプルな全世界株/S&P500を選ぶ。 |

今日からできる最初のアクション

ここまでお読みいただきありがとうございました。

日本の政治経済がどうなろうと、私たちは「自分で資産を守り、増やす力」を身につける必要があります。この道は難しいものではありません。

重要なのは、「完璧を目指さず、今日、小さく始めること」です。

本日解説した資産形成のロードマップを、もう一度おさらいしましょう。

- ステップ1: 守る力(固定費削減で種銭を作る)

- ステップ2: 増やす力(新NISAで長期積立を始める)

- ステップ3: 稼ぐ力(副業や自己投資で入金力を高める)

迷ったらこれだけ!今日やるべきアクションリスト

長々と読んで、結局何も行動しないのが一番の失敗です。 この記事を閉じたら、このリストの中から一つだけ、すぐに実行してください。

いますぐ実行!今日のミッション

- 【固定費の確認】 まずはスマホの契約プランと保険内容を確認する。

- 【口座開設の申し込み】 銀行口座とは別に、ネット証券(SBI証券、楽天証券など)の口座開設を申し込む。(開設は無料で5分で完了します)